Почти 60% россиян по-прежнему считают инвестиции в недвижимость хорошим способом сохранить и приумножить деньги. Однако о прибылях, которые можно было получить на этом рынке лет 15 назад, современным инвесторам остается только мечтать.

Внедрение проектного финансирования изрядно сократило разрыв между начальной и конечной стоимостью новостроек, а ужесточение условий льготных ипотечных программ дополнительно снизило привлекательность первичного рынка.

Если же говорить о «вторичке», то в этом секторе никогда не было сверхдоходов. Но все же именно вторичный рынок сейчас имеет определенный инвестиционный потенциал. Правда, чтобы воспользоваться им, нужны не только деньги и склонность к риску, но также знания и нередко хорошие связи. В этой статье мы расскажем о пяти нестандартных способах заработка на недвижимости.

Способ 1. Флиппинг: покупаем, ремонтируем, перепродаем

Суть этого способа заключается в том, чтобы найти и выкупить с большой скидкой либо квартиры, владельцы которых их изрядно запустили, либо жилье, пережившее пожар и прочие ЧП. Вложившись в ремонт такой недвижимости, ее затем можно продать с приличной наценкой. Такой способ инвестирования в недвижимость называют флиппингом, а тех, кто этим занимается — флипперами.

Главная сложность здесь — соблюдение баланса затрат и потенциальной прибыли. Дисконт на квартиру «в разрухе» может доходить до 20% стоимости. Однако и ремонт в этом случае должен быть очень качественным. Совсем не обязательно дорогим — можно, например, выполнить его в минималистичном стиле, — но совершенно точно не производящим впечатление халтуры. Да, вместо плитки на кухне можно постелить линолеум, но он не должен пойти пузырями через неделю после укладки.

Обычно такими инвестициями занимаются люди, имеющие большой опыт работы с недвижимостью. Те, кто, во-первых, сумеет найти подходящий вариант (эти квартиры далеко не всегда попадают на сайты с объявлениями), во-вторых, понимает, будет ли объект востребованным и за какую цену.

Нередко у таких инвесторов есть и собственная бригада строителей, так как работа со сторонними может значительно увеличить смету и сделать вложение бессмысленным. Существуют и небольшие агентства, которые специализируются на покупке, ремонте и перепродаже такого неликвида.

В общем, вложения в убитую недвижимость — довольно сложный многоступенчатый процесс, требующий от инвестора высокой квалификации, понимания рынка и постоянного контроля за ситуацией. Пассивным такой доход не назовешь. Скорее это отдельная ниша бизнеса.

Способ 2. Конфискат: цены ниже, риски выше

Недвижимость, по разным причинам конфискованную у бывших собственников, можно купить по ценам значительно ниже рыночных. В среднем речь идет о скидке в 15–20%. Чаще всего причиной изъятия квартир становится неуплата ипотеки. По закону (ст. 348 ГК РФ) должник может лишиться недвижимости, если более трех раз за год нарушит сроки внесения платежей, а сумма долга превысит 5% цены объекта.

Купить такую квартиру можно как после вступления в силу решения суда об изъятии, так и до этого — существуют разные способы реализации залоговой недвижимости. Самый простой, но не самый надежный для частных инвесторов, — участие в банковских аукционах. Обычно недвижимость на них реализуется с добровольного согласия должников.

Однако, во-первых, торги идут на повышение, что может свести на нет всю выгоду. А во-вторых, бывают случаи, когда победитель залогового аукциона с удивлением обнаруживает, что в квартире прописан ребенок или недееспособный гражданин, выписать которых без серьезных дополнительных усилий невозможно. Поэтому перед включением в гонку за «лакомые квадраты» нужно хорошо изучить подноготную сделки, что под силу только юридически подкованному человеку.

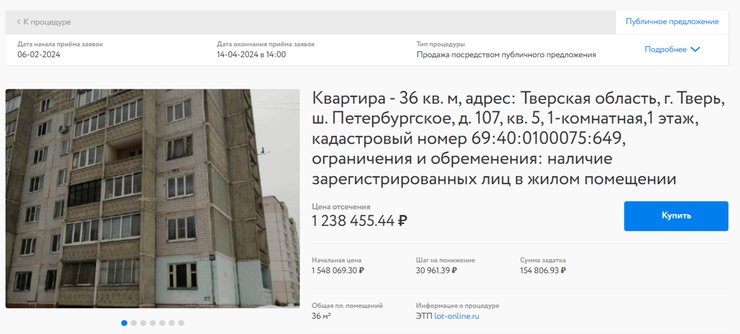

Карточка онлайн-торгов, источник: сайт Русского аукционного дома

Другой вариант продажи залогового имущества — публичные торги. Их проводят после того, как вступит в силу решение суда об изъятии недвижимости должника. Квартира также достанется тому, кто предложит лучшую цену, а если желающих окажется много, она вряд ли упадет сильно ниже рынка.

Если первые торги не состоятся, на повторных начальную стоимость имущества уменьшат. Поэтому наиболее выгодная для инвестора стратегия — постоянный мониторинг профильных площадок.

Основной риск публичных торгов — возможность обжалования их результатов (если есть нарушения в проведении процедуры) или даже самого решения суда об изъятии квартиры. Бывший собственник может сделать это в течение трех лет. И в том и в другом случае купленную квартиру, возможно, придется вернуть.

И еще один важный нюанс: выставленные на публичные торги объекты, в отличие от обычных квартир, нельзя посмотреть вживую. Это не предусмотрено законом. Потенциальным инвесторам приходится довольствоваться описаниями в бумагах, осмотром дома и подъезда.

Максимальную юридическую чистоту сделки покупателям гарантирует третий способ покупки залоговых квартир — с онлайн-витрины банков. В таких случаях они самостоятельно проверяют все необходимые документы. На своих сайтах банки размещают варианты, которые не удалось продать на аукционах. Обычно цена обратно пропорциональна времени экспозиции — чем дольше, тем ниже. Единственный серьезный минус — квартиру также нельзя осмотреть до покупки.

Остается признать, что этот способ заработка тоже не назовешь подходящим широкому кругу инвесторов. Залог успеха здесь — юридическая подкованность и опыт работы на аукционных площадках.

Способ 3. Покупка жилья, попадающего под реновацию

В недавнем прошлом квартиры в ветхих и аварийных домах были абсолютным неликвидом, но сейчас ситуация стремительно меняется, особенно в Москве. Программа реновации и связанное с ней массовое расселение старого жилья сделали эту недвижимость потенциальным объектом для инвестиций. То же касается и других регионов, в которых власти расселяют обветшавшие кварталы.

Инвестиционная идея заключается в том, чтобы как можно раньше узнать о планах расселения того или иного дома и, купив в нем жилплощадь, получить вместо нее квартиру в новом ЖК, продажа которой окупит все затраты.

Однако сделать это не так просто, как кажется. Во-первых, велик риск, что процесс затянется — дата расселения может внезапно отодвинуться на неопределенный срок.

Во-вторых, владельцы такого жилья тоже не хотят упускать свою выгоду и либо отказываются его продавать, либо сильно завышают ценник. Именно так произошло в Москве, где с началом реновации резко подорожали квартиры и комнаты в хрущевках под снос.

Наиболее успешны на этой ниве инвесторы, которым информация о расселении становится известна до ее официальной публикации. Это позволяет предвосхитить рост аппетитов собственников и быть более уверенным, что ждать придется не очень долго.

Способ 4. Покупка квартир на первых этажах и перевод их в коммерческие площади

В последние годы этот способ заработка на квартирах стал терять популярность из-за вводимых властями ограничений. Во-первых, постоянно сужается круг того, чем можно заниматься в таких помещениях. Так, с мая 2020 года чиновники сильно осложнили размещение в них магазинов разливного пива, введя ограничения на площадь торгового зала (не менее 20 кв. м на общефедеральном уровне, а, например, в Новосибирской области — не менее 50 кв. м).

Сложнее с годами становится и перевести помещение из жилого в нежилой фонд. В 2019 году Жилищный кодекс дополнили пунктом о необходимости получить согласие на это от всех собственников квартир в доме. Конечно же, жильцы готовы терпеть под боком далеко не каждый коммерческий объект.

Но потребность в помещениях на первых этажах у бизнеса все равно есть. О соседстве предприятий вроде аптеки, салона красоты или пункта выдачи заказов с собственниками договориться вполне реально. Особенно это актуально там, где мало или совсем нет новостроек, первые этажи которых сразу отведены под стрит-ретейл.

Неизменным осталось и то, что квартиры на первых этажах по статистике пользуются меньшей популярностью у покупателей. Продать их сложнее, чем аналогичную жилплощадь повыше. Поэтому и стоит такая недвижимость дешевле — инвестор вполне может рассчитывать на скидку в 10%.

Если ему удастся превратить такое жилье в коммерческое помещение, это существенно повысит ценность актива. Заработать можно будет как на аренде, так и на перепродаже — перевод в нежилой фонд увеличивает стоимость квартиры примерно на 30%.

Способ 5. Играем на бирже: акции и ПИФы

Биржа — это способ вложиться в квадратные метры, не покупая их. Тем более что по аналогии с реальной недвижимостью фондовый рынок, на котором совершает сделки основная масса инвесторов, также называется вторичным. Со строительством здесь связано несколько инструментов.

Во-первых, это всем известный классический вариант — акции крупнейших российских строительных компаний. Если говорить упрощенно, то, покупая эти ценные бумаги, вы в какой-то степени становитесь совладельцем бизнеса, приобретаете в нем долю, величина которой зависит от объема инвестиций. В случае успешного развития застройщика акции дорожают, и при желании их потом можно перепродать. Либо получать дивиденды, на которые в хорошие времена компании также не скупятся.

Альтернатива прямой покупке акций — приобретение доли в паевых инвестиционных фондах недвижимости (ПИФах). Это структуры, которые занимаются управлением жилой и коммерческой недвижимостью или покупкой квартир в строящихся проектах. В зависимости от типа фонда пайщики вкладываются в квадратные метры или ценные бумаги.

Прибыль, полученная от сдачи активов в аренду или их перепродажи, затем распределяется между инвесторами. Доход вкладчика за вычетом комиссии фонда зависит от объема выкупленного пая и успешности инвестиционной стратегии ПИФа.

ПИФы для инвестирования в недвижимость эксперты считают одними из самых надежных, поскольку имущество застраховано, а спрос на этом рынке, пусть и в разном объеме, есть всегда.

Но о каком бы из этих инструментов мы ни говорили, стоит помнить, что рынок может не только расти. В случае падения курса акций инвесторы понесут убытки, если продадут бумаги из портфеля по цене ниже цены покупки.

Доходность в ПИФах тоже не гарантирована: пайщики могут даже потерять все деньги — например, из-за неумелых действий УК или рыночного форс-мажора.

Кроме того, реальную выгоду на фондовом рынке можно получить, лишь инвестировав в него достаточно большую сумму денег — объем вложений может быть сопоставим со стоимостью хорошей квартиры. Не менее важно и грамотно распределить эти деньги, следуя проверенному временем совету — не держать все яйца в одной корзине.