- Как можно снизить долговую нагрузку при выплате ипотеки

- Виды частично досрочного погашения ипотеки

- Почему досрочно гасить ипотеку выгоднее в начале выплат

- Какой вариант досрочного погашения выбрать

- Стоит ли досрочно гасить ипотеку без крупных вложений

- Когда лучше вносить досрочные платежи

- Когда досрочно гасить ипотеку невыгодно

- Резюмируем

Как можно снизить долговую нагрузку при выплате ипотеки

Уровень среднерыночной ставки по жилым займам в феврале 2025 года превысил 28% и пока не собирается снижаться. В ближайшее время вряд ли получится выгодно рефинансировать кредит, хотя на это рассчитывали многие заёмщики, которые полтора года назад брали ипотеку под казавшиеся тогда заоблачными 18–22%.

Рефинансирование ипотеки — погашение кредита с помощью нового займа на тот же объект. С помощью рефинансирования можно снизить ставку по ипотеке, уменьшить размер ежемесячного платежа, срок выплаты кредита или перейти в другой банк.

Но есть ещё один способ снижения долговой нагрузки — частично досрочное погашение ипотеки. Сейчас подавляющее большинство ипотечных кредитов выдаётся по аннуитетной схеме, поэтому на примерах покажем, как частично досрочное погашение работает при этом типе расчётов.

Ежемесячные платежи по любому кредиту состоят из двух частей: основного долга, его ещё называют телом кредита, и процентов — суммы, которую банк берёт за пользование деньгами. В зависимости от соотношения этих частей платежи по кредиту делятся на аннуитетные и дифференцированные.

При аннуитетной схеме погашения ипотеки заёмщик вносит равные суммы, которые не меняются из месяца в месяц в течение всего срока кредитования. При этом соотношение основного долга и процентов внутри платежа постепенно изменяется: сначала почти 80% платежа приходится на проценты, а остальное — на основной долг, к концу срока погашения кредита — наоборот.

При дифференцированном платеже ежемесячная выплата тоже состоит из двух частей, но пропорция будет другая. Сумма основного долга распределяется равными частями на весь срок и остаётся фиксированной, а проценты постепенно уменьшаются, потому что они начисляются на ещё не выплаченный остаток основного долга.

Прежде чем углубляться в расчёты, проверьте, предусматривает ли ваш кредитный договор возможность свободного досрочного погашения долга. Недавно оформленные договоры обычно этому не препятствуют. А вот старые ипотечные договоры могут содержать условие о выплате штрафов за досрочное погашение или вообще его запрещают.

Виды частично досрочного погашения ипотеки

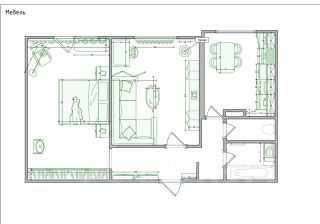

Есть два варианта частично досрочного погашения ипотеки: сокращение срока кредита и уменьшение ежемесячного платежа. В обоих случаях сумма, внесённая с опережением графика, пойдёт на уменьшение основного долга. Но вот дальнейшие расчёты с банком будут отличаться в зависимости от выбранной стратегии.

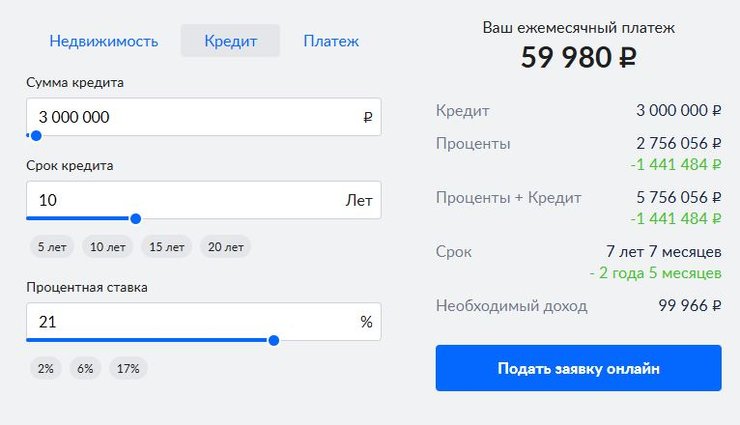

В качестве примера рассмотрим ипотеку на 3 млн рублей, взятую в октябре 2024 года под 21% годовых на 10 лет. В январе 2025 года у заёмщика появились 300 тыс. рублей, которые он хочет направить на частично досрочное погашение.

С расчётами нам поможет ипотечный калькулятор Циан.

Вариант 1. Сокращение срока ипотеки

Выбрав вариант с уменьшением срока кредитования, единовременным платежом 300 тыс. рублей заёмщик сократит срок выплаты на 2 года 5 месяцев и уменьшит переплату на 1,4 млн рублей. В основном эта выгода складывается из процентов, которые не придётся платить банку: ведь уменьшилось время выплат.

После досрочного погашения части кредита с уменьшением срока заёмщик по-прежнему продолжает ежемесячно вносить платёж в размере почти 60 тыс. рублей.

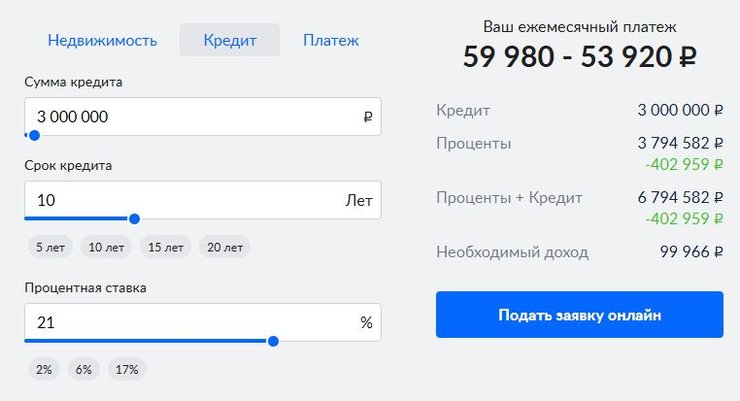

Вариант 2. Уменьшение ежемесячного платежа

Если выбрать вариант с уменьшением суммы платежа, то срок кредита не изменится. На переплате заёмщик сэкономит 403 тыс. рублей, а вот ежемесячная нагрузка уменьшится с 60 до 54 тыс. рублей.

Можно использовать и комбинированный вариант выплат, то есть чередовать сокращение срока и размера платежа. Предположим, сначала внести большой единоразовый платёж и сократить срок кредита, чтобы уменьшить переплату, а в следующий раз — направить досрочное погашение на уменьшение размера ежемесячного платежа.

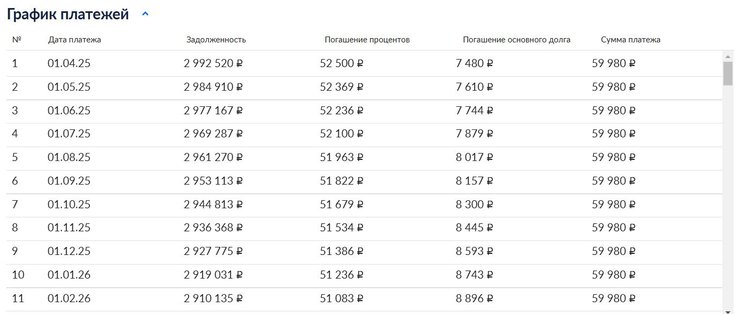

Какой из вариантов выбрать, зависит от нескольких факторов, но стоит помнить об особенности аннуитетной схемы расчётов: в начале выплаты такой ипотеки почти 80% ежемесячного платежа приходится на проценты и только 20% — на основной долг. График платежей аннуитетной ипотеки наглядно иллюстрирует соотношение 80/20.

Почему досрочно гасить ипотеку выгоднее в начале выплат

Главное, что следует из соотношения 80/20: чем раньше заёмщик начнёт досрочное погашение, тем больше денег ему удастся сохранить. Итоговая переплата будет минимальной, если озаботиться этим в первые 3–5 лет.

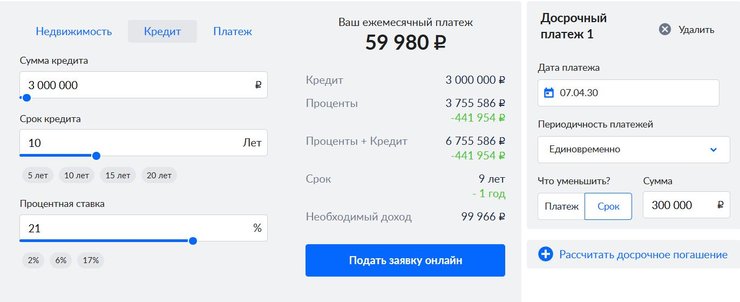

Если вернуться к нашему примеру — 3 млн под 21% годовых на 10 лет: если те же 300 тыс. рублей внести не в 2025 году, а в 2030-м, переплата уменьшится всего на 442 тыс. рублей, а срок кредита — на 1 год против 1,4 млн и 2 лет 5 месяцев при досрочном погашении в первые месяцы обслуживания кредита.

Какой вариант досрочного погашения выбрать

Казалось бы, ответ очевиден — выбираем досрочное погашение с уменьшением срока и не переплачиваем банку проценты. Но в некоторых случаях важнее снизить сумму ежемесячного платежа, чтобы сократить финансовую нагрузку.

Если вы уверены в своих доходах и в их росте, имеет смысл снижать время выплаты. В противном случае лучше пожертвовать частью экономии и уменьшить регулярную долговую нагрузку.

В последние годы экономическую ситуацию нельзя назвать стабильной, и практически никто не застрахован от риска лишиться постоянного дохода. Поэтому при высоком уровне кредитной нагрузки, возможно, стоит уменьшить ежемесячный платёж до комфортного, а уже потом сокращать срок кредита. То есть использовать комбинированный вариант частично досрочного погашения, чередуя способы в удобном вам порядке.

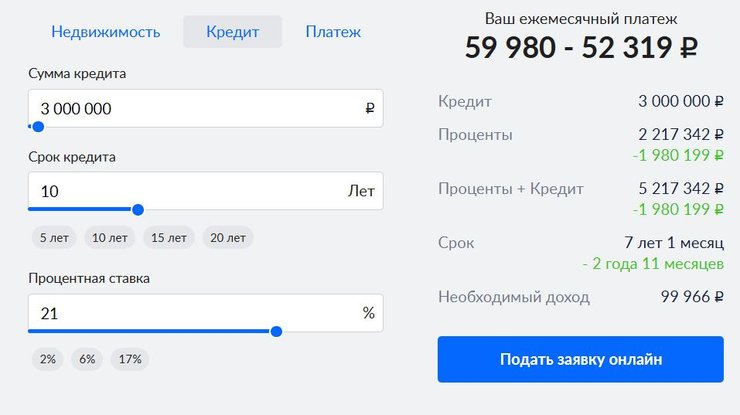

Пример

Ипотечный кредит 3 млн рублей под 21% на 10 лет. Через 4 месяца с начала выплаты ипотеки заёмщик направил 400 тыс. рублей на сокращение срока. Ещё через год у него появилась возможность три месяца подряд вносить по 100 тыс. рублей. Он направил их на снижение ежемесячного платежа, так как расходы увеличились, цены выросли, и начальный платёж перестал быть комфортным.

В результате через 1,5 года выплаты ипотеки заёмщик сократил переплату почти на 2 млн рублей, уменьшил срок кредита на 2 года 11 месяцев, а ежемесячный платёж снизил с 60 до 52 тыс. рублей.

Стоит ли досрочно гасить ипотеку без крупных вложений

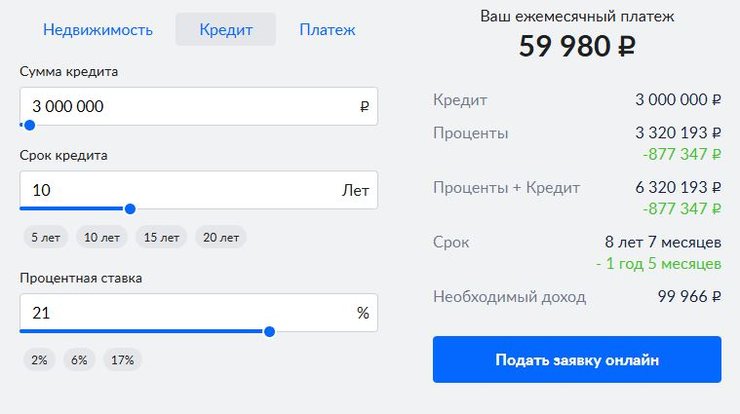

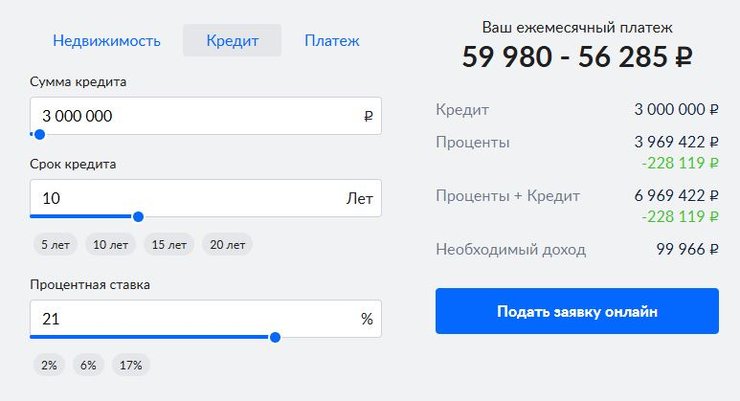

В примерах, которые мы приводили выше, на частично досрочное погашение заёмщики направляли достаточно большие суммы. Посмотрим, насколько выгодно досрочно гасить ипотеку, если внушительных сумм нет и не предвидится.

При тех же исходных данных — 3 млн рублей под 21% на 10 лет — заёмщик взял ипотеку 4 месяца назад. Посмотрим, что будет, если каждый месяц в течение года дополнительно вносить по 15 тыс. рублей на уменьшение срока кредитования.

Ему удастся сэкономить 877 тыс. рублей, рассчитавшись с банком за 8,7 года.

Если вносить небольшие регулярные суммы на уменьшение ежемесячного платежа, выгода будет ниже: переплата по процентам сократится на 228 тыс. рублей, но ежемесячный платёж снизится минимально: с 60 до 56 тыс. рублей.

Таким образом даже небольшие, но регулярные суммы, которые вы будете направлять на досрочное погашение с сокращением срока, помогут вам изрядно сэкономить на переплате, в меньшей степени они отразятся на размере ежемесячного платежа.

Когда лучше вносить досрочные платежи

Какую бы стратегию частично досрочного погашения вы ни выбрали, вносить досрочный платёж выгоднее сразу после списания ежемесячного. Если вы сделаете это в дату регулярного платежа, досрочный платёж полностью спишется в счёт суммы основного долга. На следующий месяц банк сделает перерасчёт процентов уже от уменьшенного остатка долга.

Если же провести досрочное погашение перед ежемесячным платежом или через несколько дней после него, то часть денег спишут в счёт погашения процентов, которые накопились за последний месяц пользования кредитом.

Если просто положить деньги на счёт, с которого банк списывает ежемесячные платежи, в установленную кредитным договором дату банк заберёт ежемесячную сумму, а оставшиеся средства так и будут лежать на счёте.

Для досрочного погашения ипотеки нужно направить заявление в банк. Как правило, это можно сделать онлайн: через мобильное приложение или интернет-банк.

Нелишне проверить, не накладывает ли ваш банк дополнительные ограничения при частично досрочном погашении ипотеки. К примеру, через приложение разрешено вносить сумму не менее 50% регулярной выплаты, подавать заявление на частично досрочное погашение нужно за 2–5 дней и т. п.

Когда досрочно гасить ипотеку невыгодно

За последние несколько лет финансовый рынок России сильно изменился. В частности, ЦБ планомерно поднимает ключевую ставку начиная с осени 2023 года. Это привело к тому, что многие действующие ипотечные кредиты выданы под процент, который намного ниже текущей ключевой ставки. К примеру, среднерыночная ставка на вторичном рынке в декабре 2019 года была 9%, а ключевая ставка в марте 2025-го — 21%. Если же говорить про кредиты, взятые по льготным госпрограмм, то разница будет ещё больше: ставка по сельской ипотеке — до 3%, а по семейной — 6% годовых.

Если ваша действующая ипотека имеет ставку ниже 10% и платите вы её больше 3–5 лет, то целесообразнее разместить свободные средства на банковском депозите. По данным на январь 2025 года, средняя депозитная ставка для физлиц составила 13,4%. Полученные проценты можно будет направить на ежемесячные выплаты, что дополнительно смягчит финансовое бремя.

Такая ситуация характерна именно для аннуитетной ипотеки — частично досрочное погашение фактически является выгодным только в первые годы выплат. Пока основная часть ежемесячного платежа приходится на проценты, досрочное погашение с сокращением срока позволяет существенно уменьшить переплату по кредиту.

Если же треть срока выплаты ипотеки прошла, лучше уменьшать сумму регулярного платежа.

Но если ваш кредит по современным меркам дешёвый — разумнее свободные средства хранить на депозите: они принесут доход, который превысит экономию при их использовании для досрочного погашения. Кроме того, при ухудшении финансовой ситуации вы сможете снять накопления и отправить их на частично досрочное погашение ипотеки, выбрав наиболее выгодную стратегию.

Резюмируем

— Снизить долговую нагрузку можно за счёт частично досрочного погашения ипотеки, если ваш кредитный договор предусматривает такую возможность.

— Досрочно гасить ипотеку можно двумя способами: сокращая срок кредита или уменьшая ежемесячный платёж.

— Сокращение срока кредита позволяет существенно сэкономить на переплате. Это происходит за счёт того, что вы не платите лишних процентов банку за пользование кредитными деньгами.

— Аннуитетную ипотеку выгоднее досрочно гасить в первые годы выплаты, так как в это время основная часть ежемесячного платежа приходится на проценты.

— При любой стратегии досрочного погашения вносить досрочный платёж выгоднее сразу после списания ежемесячного.

— Если ставка по вашей ипотеке ниже 10% и вы уже несколько лет выплачиваете кредит, то сейчас выгоднее положить свободные средства на депозит.